カテゴリ:業界ニュース / 投稿日付:2023/05/26 09:50

浜松市南区のセンチュリー21浜松不動産販売です。

毎月1回、不動産業界や建築業界での最新NEWSをお届けします。

地価情報から法令改正、トレンドなど様々な情報を濃縮してご提供しますので是非ご参考にしてください。

----------------------------------------------------------------------

令和6年から改正される生前贈与に関する相続税のポイントを解説

----------------------------------------------------------------------

相続税対策の大きな柱である生前贈与に関して、令和5年度税制改正において2つの大きな改正が実施されることとなった。1つ目は、暦年贈与に対する相続税課税の強化、2つ目は相続時精算課税の利便性と節税効果の向上である。この2つの改正は、いずれも令和6年1月1日以後に贈与により取得する財産に係る相続税または贈与税について適用される。

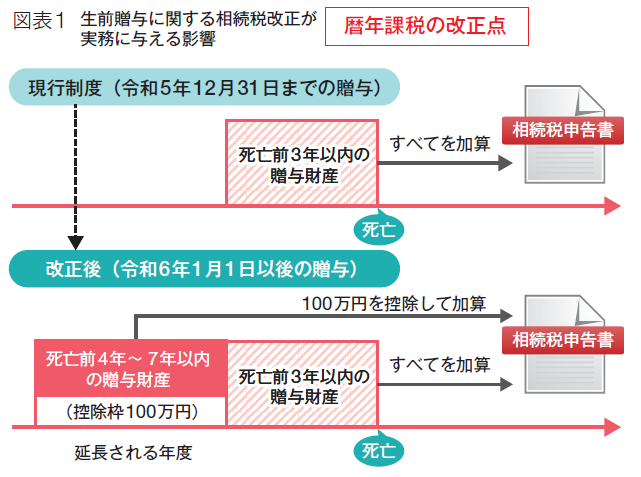

暦年贈与に対する相続税課税の強化

現行の制度では、故人の死亡前3年以内に受けた贈与財産については、相続税の申告の際にあらためて相続税の課税価格に加算した上で相続税の計算をすることとされている。これは、駆け込み贈与による節税を抑えるためのものだ。

たとえば、毎年100万円ずつ子供に贈与していたとすると、3年以内の贈与の合計額が300万円であったならば、その300万円を相続税の計算にあらためて組み込まなければならない。

今回の税制改正では、この加算の対象期間が従来の3年以内から7年以内へと大幅に延長されることになった。

ただし、今回の改正で延長されることとなった相続開始前3年超7年以内の4年間に受けた贈与については、新たに100万円の控除枠が設けられ、100万円を控除したのちに相続税の課税価格に加算する。

以上を踏まえると、仮に毎年100万円の暦年贈与を実施しており7年間の合計額が700万円であれば、相続税計算の際の加算額は700万円から100万円を控除した600万円となる。従来であれば贈与の加算額は300万円で済んでいたわけなので、贈与額の加算が一気に増えることになる。

暦年贈与の相続税加算の注意点を、いくつかあげておきたい。

まず、延長期間である4年間を通じた贈与額の合計が100万円以下であれば、控除枠以下となるので結果的に贈与額加算の対象とはならない。ただし、現行の加算対象期間でもある相続開始前3年以内の贈与には、このような控除枠は設けられていないので、たとえば相続開始前3年以内に80万円の贈与を受けていたが、贈与税の基礎控除額以下だったので贈与税の申告をしていなかったという場合であっても、相続税の計算の際には加算対象としなければならない。

次に、相続税の課税価格に加算される贈与財産の評価額は、相続時の価格ではなく、贈与時の価格とされる。たとえば、贈与時に500万円であった贈与財産の価格が、相続時には800万円に跳ね上がっていたとしても、贈与時の価格である500万円が加算額となる。

最後に、過去に贈与を受けた者が、被相続人の死亡に伴う相続・遺贈により財産を取得していないのであれば、その受けた贈与額を相続財産に加算する必要はない。したがって過去に贈与を受けた者が、たとえば相続放棄をした人や、相続財産を取得していない孫であった場合などには、当該贈与は加算の対象とならない。

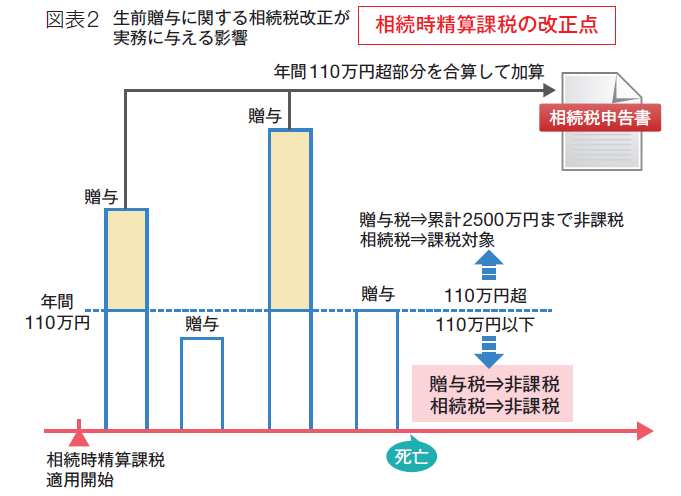

相続時精算課税の利便性・節税効果の向上

相続時精算課税は、生前に受けた贈与のうち累計2,500万円までは贈与税がかからないが、相続発生時にはすべての贈与財産を相続財産にあらためて組み入れ直した上で相続税の計算をするという制度であり、納税者の選択により適用が可能となる。

誤解している方も多いが、この2,500万円は贈与税に限っての非課税枠であり、相続税を計算する際には2,500万円の枠は取り払われてしまう。

すべての贈与財産に相続税が結局かかることになるので非課税効果に乏しい、110万円以下の少額の贈与であっても申告義務があるなどの理由から、相続時精算課税をあえて適用するケースは限られており、現行制度の利用者はそれほど多くなかったのが現状である。

この相続時精算課税の利便性向上を目的に、相続時精算課税においても基礎控除枠110万円が令和5年度税制改正で新設された。そして、年間の基礎控除額110万円以下の場合には、相続時精算課税の贈与税の申告は免除されることになった。このことにより、使い勝手が従来にくらべて格段に良くなった。

さらにここが大きなポイントであるが、基礎控除額110万円以下で申告不要とされた相続時精算課税を適用した贈与については、その贈与者が死亡した際に相続税の課税価格に加算をし直す必要は一切ない。加算対象となるのは、年間110万円を超えて贈与を受けた場合の、その超えた金額の累計額のみである。

先ほどの暦年贈与とは異なり死亡直前の駆け込み贈与であっても、年間110万円以下の贈与については贈与税も相続税も非課税のままなので、今回の税制改正で相続時精算課税の節税効果は一気にジャンプアップした格好だ。

なお、相続時精算課税と暦年課税の選択は贈与者ごとに行う。たとえば父からの贈与について相続時精算課税を選択して今回創設された110万円控除を適用し、祖父については暦年課税の110万円控除を適用することもできる。ただ、 この例では、 父からの贈与について一度相続時精算課税を選択してしまうと暦年課税に戻すことはできなくなるので注意が必要だ。

相続税対策はどのように変わるか

暦年贈与に対する課税強化とは対照的に、大盤振る舞いともいえる相続時精算課税の節税効果の向上により、今後の相続税対策の主役が相続時精算課税に取って代わられるのは、時間の問題であろう。

相続時精算課税においても暦年課税と同様に、相続税の課税価格に加算される贈与財産の評価額は、相続時の価格ではなく、贈与時の価格とされる。このことから相続財産の評価額の将来の値上がりに備えておきたい、早めに相続財産の名義を子供に変えておきたいというようなケースでは、相続時精算課税を積極的に利用したい。

今回の税制改正により、110万円以下の非課税枠をいかして、少額の贈与をこつこつと行っていきたいというニーズにも相続時精算課税がマッチするようになった。実務では、こちらのニーズでの利用がかなり増えることが予想される。

なお、相続時精算課税には、年齢制限(贈与者60歳以上、受贈者20歳以上)がある点には注意が必要だ。

----------------------------------------

本日は以上となります。

ご売却のご相談や、査定をご希望の方は下記よりご連絡いただければ幸いです。

次回もどうぞお楽しみに!

浜松市南区の不動産のことならセンチュリー21浜松不動産販売へご相談ください。

これからマイホームの購入をお考えの方

住宅メーカーは決まっているけど土地が見つからない方

分譲マンションをお探しの方

中古住宅の購入を検討されている方

新築建売の購入をお考えの方

買い替えを検討されている方

資金計画からお引渡しまで、豊富な情報と経験を持ったセンチュリー21浜松不動産販売のスタッフが、お客様の様々なご要望に沿ったアドバイスをいたします。

☎ 0120-947-454 (通話料無料)

お問い合わせフォーム からでも承っております。

浜松市・浜松市南区や周辺エリアで、不動産の購入をご検討中の皆様、センチュリー21浜松不動産販売にお気軽にお問い合わせください。

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

≪ご購入をご検討のお客様用HP≫

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

≪ご売却をご検討のお客様用HP≫

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓