カテゴリ:業界ニュース / 投稿日付:2022/08/26 09:19

浜松市南区のセンチュリー21浜松不動産販売です。

毎月1回、不動産業界や建築業界での最新NEWSをお届けします。

地価情報から法令改正、トレンドなど様々な情報を濃縮してご提供しますので是非ご参考にしてください。

----------------------------------------

最高裁判決 路線価評価を認めず!

----------------------------------------

2022年4月19日、相続対策の一環で取得したマンションの路線価評価を認めないとする最高裁判決が下された。今後、「不動産を活用した相続対策は認められなくなるのか?」という不安の声も上がっている。今回の最高裁判決をどう考えればよいのか。松木飯塚税理士法人の代表社員税理士・飯塚美幸氏に話を伺った。

問題の所在と今後注意すべき点とは?

不動産を利用した相続税対策は一般的だが…

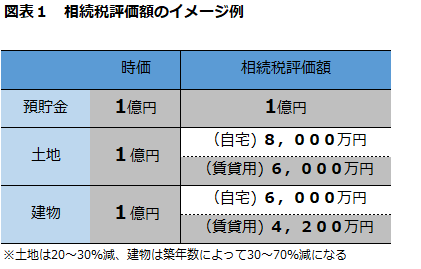

現金などの金融資産の相続税評価額は、その金融資産の価値そのものになる。たとえば預貯金が5,000万円あり、かつ時価5,000万円の上場株式を所有していたとしたら、5,000万円プラス5,000万円の計1億円が相続税評価額=時価として相続税課税される。

ところが、金融資産ではなく、土地や建物などの不動産を所有している場合は、相続が生じたとき、その購入額ではなく、そのときの相続税評価額が時価となる。昨今では1億円で購入した不動産でも、それ以下の相続税評価額となる場合が一般的だ。

そのため、被相続人が高額な金融資産を保有している場合は、不動産を購入し、金融資産を減らして、相続税評価額を引き下げるということが、これまでよく行われてきた。

たとえば400㎡の土地を1億円で取得したとする。1㎡あたりの価格は25万円だ。路線価評価は一般的に公示価格の約80%に設定されるため、1㎡あたりの公示価格が25万円であるならば、路線価は20万円程度になる。この結果、400㎡の路線価は8,000万円になり、この時点で、相続財産評価額が2,000万円も圧縮されたことになる。

また建物については、固定資産税評価額が用いられるが、これは建築年数によって建物価格の30~70%が目安になるため、さらに圧縮効果が得られる。

これらの評価方法は、国税庁の「財産評価基本通達」に規定されており、相続税申告の際の財産評価は、この基本通達に沿って行われている。

ただ、相続税法22条によると、相続財産は「時価」で評価すると規定されているため、原理原則から

いえば、不動産については個別に税務署が不動産鑑定を行って評価しなければならない。しかし、すべての相続不動産を不動産鑑定していては、税務署の事務作業が著しく増え、また多額の費用がかかるため、業務に支障をきたす恐れがある。そこで、財産評価基本通達によって、路線価などを用いた画一的な相続財産評価額を時価とすると定めている。

最高裁が追徴課税を支持

今回、路線価評価が認められなかった事案は、相続人がこの財産評価基本通達にある路線価を用いて相続財産を評価し、相続財産の合計額が相続税の基礎控除を下回ったため、相続税をゼロ円と申告したところ、税当局がこれに「ノー」を突き付け、2億4,050万円の追徴課税処分を下した、というものだ。

相続人としては、「他の人と同様に、財産評価基本通達に基づいて相続税額を計算したにもかかわらず、なぜ自分のケースが国税当局から否認されるのか、それは評価における平等原則に反するのではないか」という観点から、追徴課税の処分取り消しを求めた。

この争いが一審、二審を経て、最高裁にまで進み、今回、判決が下された。結果は、税当局が主張する「不動産鑑定を行って出した評価は妥当」というものであり、最終的に相続人の主張は退けられた。

では、どうして相続人の主張は認められなかったのか。まず、事の経緯から見てみよう。

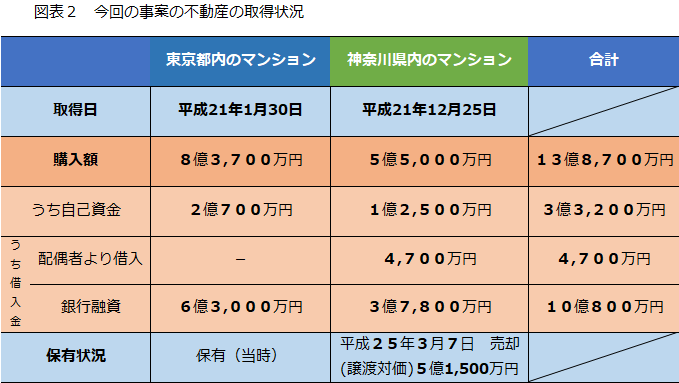

被相続人が94歳で亡くなったのは平成24(2012)年6月のこと。その3年5カ月前である平成21(2009)年1月に、被相続人は東京都杉並区にあるマンション1棟を、8億3,700万円で購入した。購入資金のうち6億3,000万円が信託銀行からの借り入れで、2億700万円が自己資金だった。

また、平成21年12月には神奈川県川崎市のマンション1棟も購入。こちらの購入金額は5億5,000万円で、うち3億7,800万円を信託銀行から、4,700万円を配偶者から借り入れ、これに1億2,500万円の自己資金を充当して購入した。

そして平成24年6月に被相続人が死亡。相続人は一般的な路線価を用いて、2つのマンションを評価して申告した。

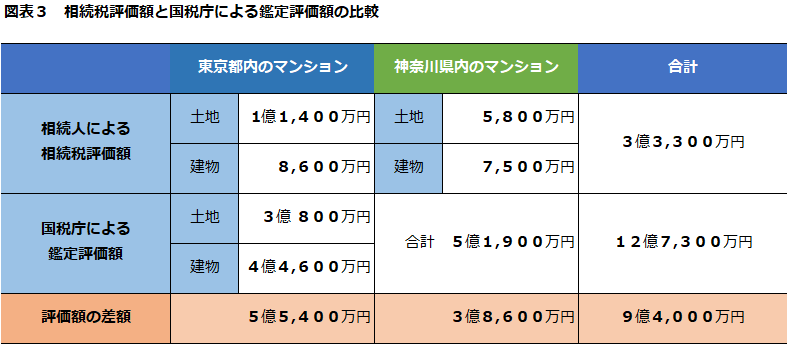

申告した評価額は東京都内のマンションが2億円、神奈川県内のマンションが1億3,300万円で、合計3億3,300万円というものだった。

他の相続財産との合計から銀行からの借入金を差し引いて、最終的に相続税額をゼロ円として申告した。これは国税庁の「財産評価基本通達」に規定されているとおりの評価方法であり、世間一般の相続人も同じ評価方法で相続税を計算している。

その後、相続人に対する税務調査が行われた。そして税当局は、財産評価基本通達6項に基づき、不動産の評価額を見直すとした。この財産評価基本通達6項には、「この通達の定めによって評価することが著しく不適当と認められる財産の評価は、国税庁長官の指示を受けて評価する」とある。

2つのマンションの取得価格が合計で13億8,700万円。これに対して路線価評価額が3億3,300万円は「著しく不適当」というのが、税当局の判断だった。そこで、路線価による評価ではなく、不動産鑑定を行った結果の評価額である12億7,300万円で評価するべきとし、2億4,050万円の追徴課税の処分が下された。

当然、路線価で相続財産を評価するものと思っていた相続人としては納得がいかない。相続人側は追徴課税処分の取り消しを求めて裁判となり、地裁、高裁を経て、今回の最高裁判決が示され、相続人の敗訴が確定した。

あからさまな「節税対策」には注意が必要

さて、今回の最高裁判決によって、今後、不動産を活用した相続対策は認められなくなるのか。この点については、税理士のみならず不動産関係者にとっても関心のあるところだろう。

松木飯塚税理士法人の代表社員税理士・飯塚美幸氏にこの点を確認したところ、いくつかの論点を指摘してくれた。

「第一の論点は、路線価と実勢価格との乖離がどこまでなら認められるのかということです。どの程度の差があれば国税当局が問題視するのか、という点が注目されましたが、最高裁は両者の価格の乖離は問題にしないと言いました。最高裁が問題にしたのは、他の納税者との間で不平等が生じるような租税負担軽減を行うのはダメだということです」(飯塚税理士)

今回の件では、信託銀行が被相続人に対して10億800万円の融資を実行している。信託銀行がこれだけの融資を行ったのは、被相続人が購入したマンションの担保価値を認めたからだが、これだけの融資を受けるのは、誰にでもできるものではない。

「もちろん、融資を受けて不動産を購入することのすべてが悪いというわけではありません。同程度の財産状況にある人が、一般的に行うものであれば問題にならないでしょう。しかし、この相続人の場合、川崎市のマンションを、被相続人が亡くなって相続が発生した平成24年6月の9カ月後、平成25年3月に5億1,500万円で売却し、申告した相続税評価額よりはるかに高い時価を露出させてしまいました。それも申告期限である平成25年4月の直前ですから、そもそも節税対策を主目的にした取得だったと受け止められたのでしょう」(同)

明らかな「相続税0 対策」だと話は別、ということだ。

「特に川崎のマンションについては、相続が発生して申告期限前に売却したことも問題でしたが、被相続人がこの物件を取得したのは、相続開始の2年6カ月前でした。相続税には3年以内ルールというのがあり、平成7年までは相続開始日からさかのぼって3年以内に取得した土地建物は、取得価額で評価する法律がありましたから、国税内部ではチェックがあるのかもしれませんね」(同)

さらにいえば、今回の相続対策に際して、2つのマンションに融資を行った信託銀行は、融資を実行する際の貸出稟議書等に「相続対策」と明記していたことも注目された。この融資目的が「相続対策」ではなく、「財産の有効活用目的」のためだったと明確に示されていれば、節税のための相続対策と見なされるリスクをある程度下げられたのかもしれない。

不動産を活用 した「相続対策」は否定されていない

こうした事情からすると、今回の最高裁判決では国税側が勝訴したものの、今後、不動産を活用した相続対策が封じ込められることになったとはいえなさそうだ。それは飯塚税理士も指摘しているように、最高裁が「路線価と実勢価格の乖離は問題にしない」ことを明らかにしたからだ。つまり路線価による相続財産の評価は間違っていない、ということになる。

しかし、節税対策であることが誰の目にも明らかなケースについては、税当局が路線価による評価を認めないこともあり得ることとなった。この点、どういう注意が必要なのか。

「節税目的ではないことを説明できるように、収益性を重視した優良物件に投資すること。相続直前の投資は節税対策だと疑われるリスクがあるので、対策を講じるのであれば、できるだけ早い時期に行うこと。そして、相続直後に相続不動産を売却することも避けたほうがよいでしょう」とのこと(同)。

今回の事案は極めて、まれなケースと考えられるが、相続税の節税を主目的とした相続対策については、路線価評価が認められなくなることもあるという前例ができたという点において、税理士や不動産関係者、金融関係者は、顧客アドバイスの際に一段と注意が必要になるだろう。

----------------------------------------本日は以上となります。

ご売却のご相談や、査定をご希望の方は下記よりご連絡いただければ幸いです。

次回もどうぞお楽しみに!

浜松市南区の不動産のことならセンチュリー21浜松不動産販売へご相談ください。

これからマイホームの購入をお考えの方

住宅メーカーは決まっているけど土地が見つからない方

分譲マンションをお探しの方

中古住宅の購入を検討されている方

新築建売の購入をお考えの方

買い替えを検討されている方

資金計画からお引渡しまで、豊富な情報と経験を持ったセンチュリー21浜松不動産販売のスタッフが、お客様の様々なご要望に沿ったアドバイスをいたします。

☎ 0120-947-454 (通話料無料)

お問い合わせフォーム からでも承っております。

浜松市・浜松市南区や周辺エリアで、不動産の購入をご検討中の皆様、センチュリー21浜松不動産販売にお気軽にお問い合わせください。

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

≪ご購入をご検討のお客様用HP≫

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓

≪ご売却をご検討のお客様用HP≫

〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓〓